Inclusión financiera: ¿por qué es importante para Argentina? Consideraciones preliminares

Financial Inclusion: Why is it important for Argentina? Preliminary considerations

Inclusão Financeira: Por que é importante para a Argentina? Considerações Preliminares

Ciencias Económicas

Universidad Nacional del Litoral, Argentina

ISSN: 1666-8359

ISSN-e: 2362-552X

Periodicidad: Semestral

vol. 1, núm. 20, 2023

Recepción: 20 Marzo 2023

Aprobación: 15 Julio 2023

Esta obra está bajo una Licencia Creative Commons Atribución-NoComercial-CompartirIgual 4.0 Internacional.

Resumen: Cada vez hay más evidencia de que los servicios financieros apropiados tienen beneficios sustanciales para los consumidores, las empresas y las economías de los distintos países. Este documento proporciona una descripción general de la importancia de la inclusión financiera en la economía y revisa la evidencia existente en la literatura sobre cómo el acceso, uso y calidad de los productos financieros pueden contribuir al desarrollo económico e impactar en el bienestar de las personas. En forma particular analiza, además, la importancia de la calidad de la inclusión financiera en Argentina realizando recomendaciones para contribuir al debate de la política pública en torno a la promoción de una mayor inclusión financiera en el país.

Clasificación JEL: G21, C10, C82, 016.

Palabras clave: Inclusión Financiera, Sistema Financiero, Global Findex, Dimensiones de la Inclusión Financiera: Acceso, Uso y Calidad.

Abstract: There is extensive and growing evidence to support that appropriate financial services have substantial benefits for customers, companies and economies of different countries. This work provides an overview of the importance of financial inclusion in economy and it reviews the existing evidence in literature about how the access to, the use and the quality of financial products can contribute to economic development and have an impact on people’s welfare. In particular, it analyzes the importance of financial inclusion in Argentina and makes some recommendations to contribute to public policy debates regarding the promotion of more financial inclusion in the country.

Classification JEL: G21, C10, C82, 016.

Keywords: Financial Inclusion, Finance System, Global Findex, Dimensions of the Financial Inclusion: Access, Use and Quality.

Resumo: Existem cada vez mais evidências de que os serviços financeiros adequados têm benefícios substanciais para os consumidores, as empresas e as economias em todos os países. Este artigo fornece uma visão geral da importância da inclusão financeira na economia e revisa as evidências existentes na literatura sobre como o acesso, o uso e a qualidade dos produtos financeiros podem contribuir para o desenvolvimento econômico e impactar o bem-estar das pessoas. Particularmente, analisa também, a importância da qualidade da inclusão financeira na Argentina, fazendo recomendações para contribuir para o debate de políticas públicas em torno da promoção de uma maior inclusão financeira no país.

Classificação JEL: G21, C10, C82, 016.

Palavras-chave: Inclusão financeira, sistema financeiro, dimensões da inclusão financeira: acesso uso e qualidade.

Introducción

La inclusión financiera se ha convertido, progresivamente desde inicios del siglo XXI, en un eje central del desarrollo de políticas públicas a nivel internacional. Instituciones mundiales como el Grupo del Banco Mundial (GBM) colaboran estrechamente con varias organizaciones y gobiernos de todo el mundo promoviendo Estrategias Nacionales de Inclusión Financiera (ENIF) cuyo objetivo es promover el acceso y uso de servicios financieros entre las personas más excluidas, a través de productos de calidad y por intermedio de la educación financiera, como el camino elegido (Trivelli & Caballero, 2018).

En la literatura coexisten múltiples definiciones del fenómeno de inclusión financiera de distintas instituciones (Organización para la Cooperación y el Desarrollo Económico, OCDE, 2011;Banco de Desarrollo de América Latina, CAF, 2013; Alianza para la Inclusión Financiera, AFI, 2011; Estrategia Nacional de Inclusión Financiera de la Argentina, ENIF, 2019). Uno de los objetivos en común es garantizar el acceso efectivo de todos los ciudadanos a servicios financieros provistos por instituciones formales tales como servicios de crédito, ahorro, pagos y seguros, estableciéndose como un concepto de características multidimensionales que contiene cuatro pilares fundamentales: el acceso, el uso, la calidad y el bienestar.

El acceso implica que la prestación de servicios financieros debe responder a las necesidades de los clientes, a un costo asequible y sostenible para los proveedores. También implica que la brecha tecnológica y el retraso relativo de la conectividad en un país obliga a una gran cantidad de personas necesitadas de productos financieros a presentarse físicamente en las instalaciones de las entidades financieras, incurriendo en gastos de movilización y tiempo que obstaculizan aún más el acceso de los sectores menos favorecidos. Sin dudas, el acceso es una condición necesaria para alcanzar mayores grados de inclusión financiera profunda, pero no suficiente.

La dimensión uso hace referencia al grado de penetración de productos financieros entre la población. Implica, en tal medida, comprender cuál es la regularidad, frecuencia y duración de su uso y las razones detrás de la decisión de utilizarlos o no. Se relaciona directamente con la titularidad de una cuenta, el aprovechamiento de sus beneficios y la capacidad de utilizar esta herramienta de manera adecuada. En este ámbito, la tecnología, los teléfonos móviles e internet han dado lugar a una nueva generación de servicios que favorecen la inclusión.

La calidad busca medir la profundidad de la relación entre las entidades financieras y el consumidor de sus productos o servicios. Concierne, por ejemplo, a la efectividad de los canales de atención, a la efectividad en el reclamo en la provisión productos, a la protección en el uso de los servicios, pero fundamentalmente a variables educativas como el conocimiento, la comprensión y el comportamiento de los usuarios. Un análisis de esta dimensión intenta establecer si las características de los productos responden a las necesidades de los consumidores y si estas son consideradas en el diseño de los mismos.

El bienestar es un concepto implementado de forma reciente por el Centro para la Innovación de Servicios Financieros, actualmente constituido como la Red para la Salud Financiera (Financial Health Network), que consiste en una medición integral de la vida financiera de las personas evaluando múltiples instancias de tal modo que les permita ser resilientes financieramente. Esto es, si permiten amortiguar una crisis económica, desarrollar nuevos negocios, realizar pagos con facilidad, incrementar los gastos del hogar en áreas fundamentales para el desarrollo como la salud o la educación, y principalmente cómo esto mejora la calidad de vida (Informe de Inclusión Financiera, Banco Central de la República Argentina, 2019).

Tanta es la evidencia encontrada de los beneficios que trae aparejado una mayor inclusión financiera, que la Organización de las Naciones Unidas (ONU) la entiende como uno de sus principales pilares en su agenda de desarrollo global debido al impacto que puede tener en el logro de 7 de sus 17 Objetivos de Desarrollo Sostenible: fin de la pobreza; hambre cero; salud y bienestar; igualdad de género; trabajo decente y crecimiento económico; industria, innovación e infraestructura y reducción de las desigualdades. Importante es aclarar que la inclusión financiera es considerada como un aspecto más del desarrollo financiero y, por lo tanto, está potencialmente asociada con muchos de los beneficios que se derivan de este proceso (Global Findex, 2017).

De fundamental significancia en el ámbito de la inclusión financiera es el trabajo que el GBM desarrolló como una de las herramientas estadísticas más valiosas a nivel internacional: la base de datos Global Financial Inclusión (Global Findex, Demirgüç–Kunt, Leora, Dorothe, Saniya, Jake, 2018). Un instrumento que ofrece un panorama sobre cómo los adultos ahorran, solicitan préstamos, realizan pagos y gestionan el riesgo. Esta se ha publicado cada tres años desde 2011 hasta 2021 mediante la recopilación de datos a través de encuestas representativas a nivel nacional de más de 150 000 adultos en más de 140 economías.

Por lo tanto, la inclusión financiera es, sin dudas, un fenómeno cuya relevancia para la política pública se incrementa aceleradamente, con múltiples definiciones y cuatro pilares básicos en lo cuales se basan la mayoría de los trabajos que abordan tanto de forma teórica, como empírica. Con la finalidad de contribuir al debate en torno a su promoción, lo que sigue de este apartado constará de cuatro secciones. En la sección se revisará las principales referencias bibliográficas en la temática, caracterizando los beneficios en la economía del desarrollo financiero en general y de la inclusión financiera en particular. En la sección siguiente, pondremos el acento en los impactos microeconómicos y macroeconómicos de la misma, mientras que en la sección cuatro abordaremos la calidad de la inclusión financiera según los resultados que nos indica la medición realizada por la encuesta de capacidades financieras para argentina. Finalmente, se exponen algunas recomendaciones y reflexiones finales a modo de conclusión.

1. Beneficios de un sistema financiero inclusivo en la economía

Mencionamos que la inclusión financiera es importante, es decir, que tiene un impacto potencialmente beneficioso en la economía. Sin embargo, determinar lo que sucede en la economía cuando más individuos tienen acceso y utilizan servicios financieros no es menor. Una gran cantidad de literatura a lo largo de la historia se ha desarrollado para responder a este interrogante, tanto en forma de trabajos teóricos como empíricos, como también en sus aspectos microeconómicos como macroeconómicos. Esta sección hará un balance de los principales hallazgos hasta la fecha, centrándose en una selección de estudios que brindan una descripción general de los principales efectos de la inclusión financiera en los resultados económicos y, de manera crítica, los canales a través de los cuales estos efectos se producen.

Se reconoce a Schumpeter (1911) como uno de los primeros autores en argumentar que el sector financiero podía contribuir al crecimiento económico. Para él, el sector financiero puede estimular la innovación tecnológica identificando aquellas iniciativas empresariales con mayor capacidad para crear nuevos productos o realizar cambios en los procesos productivos preexistentes. Posteriormente a Schumpeter y siguiendo sus trabajos, Goldsmith (1969) desarrolló los primeros trabajos empíricos para investigar la relación entre el crecimiento económico y el desarrollo financiero. Analizó ambas variables en 35 países con diferentes niveles de desarrollo hasta 1964 logrando encontrar una relación positiva entre ellas, pero sin definir la dirección de causalidad.

Luego de Goldsmith destacan los trabajos de McKinnon (1973) y Shaw (1973), quienes fueron pioneros a la hora de estudiar la relación entre el desarrollo financiero y el crecimiento económico en países en vías de desarrollo. Los autores concluyen que la represión financiera genera una asignación ineficiente del capital, mientras que los procesos de liberalización financiera acompañan un mayor crecimiento económico al favorecer la presencia del sistema financiero, fomentando así el intercambio de ahorro en inversión (Buchieri, 2008). Además, sus trabajos resaltaron los errores del modelo neoclásico al momento de aplicarlos a países atrasados, como la homogeneidad de los mercados y la ausencia de fallas de información. Estas omisiones inducían a fenómenos indeseados en la economía como inflación, reducción de la cantidad y calidad de la inversión impidiendo el desarrollo del mercado de capitales y bloqueando la capacidad de ahorro.

Por otra parte, desde una posición contraria tenemos a algunos autores algo más escépticos como Robinson (1952) y Lucas (1988), señalando que el desarrollo financiero es solo una consecuencia del crecimiento y niegan la relevancia de los mercados financieros como instrumento de desarrollo en la economía, o que simplemente los factores financieros se sobreestiman erróneamente como causas del crecimiento. Sin embargo, estos trabajos se centran principalmente en los países de renta alta de la OCDE, con mercados financieros altamente desarrollados. Por ejemplo, De Gregorio y Guisote (1995) encontraron que una mayor intermediación financiera no siempre está asociada al crecimiento económico, sino que puede estar acompañada con una menor eficiencia en la inversión e incluso tener efectos negativos sobre el crecimiento económico como indicador o signo de un sistema sobreexpuesto y con un riesgo excesivo (Buchieri, 2008).

Sin embargo, para comprender con mayor claridad por qué es importante la inclusión financiera es fundamental reconocer la importancia del desarrollo financiero por medios de sus funciones en la actividad económica. En Levine (2004), estas funciones críticas son las siguientes: (i) producir información; (ii) destinar capital a usos productivos; (iii) monitorear las inversiones y ejercer control corporativo; (iv) movilizar y centralizar ahorros; (v) facilitar la negociación, diversificación y gestión de riesgos; y (vi) facilitar el intercambio de bienes y servicios. Importante es mencionar que estas funciones pueden llevarlas a cabo no solo los bancos y otras instituciones financieras, sino también los mercados de capitales.

Las investigaciones teóricas han descubierto vínculos entre las funciones citadas anteriormente y una gran variedad de resultados económicos positivos, como un mayor crecimiento económico y una mayor productividad. Por lo tanto, el nivel de desarrollo financiero de un país se relaciona directamente según la medida en la que se están llevando a cabo las funciones mencionadas. Mientras que, por otro lado, las investigaciones empíricas han buscado proporcionar evidencias de estos vínculos positivos y, por lo tanto, se han basado en indicadores que miden, al menos aproximadamente, el nivel de desarrollo financiero de un país o región.

Según se manifiesta en Levine (2004) y más recientemente en Popov (2018), en trabajos con regresiones de panel entre países, indicadores de profundización financiera como la relación entre el crédito al sector privado sobre el PIB y la relación entre la capitalización bursátil sobre el PIB, están relacionados positiva y significativamente con tasas más altas de crecimiento económico a largo plazo, acumulación de capital y productividad. Por ejemplo, un país en el que el crédito privado y/o el volumen de transacciones bursátiles es muy pequeño claramente no puede estar movilizando una cantidad significativa de ahorros, ni asignando capital correctamente, ni ofreciendo herramientas de gestión de riesgos para individuos y empresas. Asimismo, se sostiene con una alta probabilidad que estas relaciones sean causales, es decir que una mayor profundidad financiera conduzca a mejorar estos resultados. Por su parte, también se asocia con menor desigualdad de ingresos y menor porcentaje de población que vive en la pobreza (Beck, Demirgüç–Kunt y Levine, 2007).

La inclusión financiera se constituye así en una dimensión adicional del desarrollo financiero. Los indicadores de profundidad financiera, como el crédito privado sobre PIB, son indirectos, imperfectos e incompletos respecto del desarrollo financiero. Es posible que dos países tengan niveles idénticos de profundidad bancaria, pero que uno asigne el mismo volumen de crédito a un puñado de grandes empresas, mientras que el segundo distribuye los fondos de forma amplia entre una gran cantidad de empresas e individuos. Es así que la profundidad financiera debe estar asociada a indicadores más precisos de inclusión financiera. Por ejemplo, junto con la relación entre crédito de los bancos sobre el PIB, también deben analizarse el porcentaje de personas con préstamos bancarios, el porcentaje de empresas con una línea de crédito, la cobertura de cajeros automáticos en toda la población, entre otros.

2. Impactos microeconómicos y macroeconómicos de la inclusión financiera en la economía

En un amplio espectro de trabajos académicos a niveles de impacto, los datos recientes indican que el acceso a servicios financieros formales y su uso son beneficiosos. Los trabajos de Allen, Kunt, Klapper, Martinez Peria (2012), Sahay, Čihák, N’Diaye, Barajas, Kyobe, Nian, Reza Yousefi (2015), Demirgüç–Kunt, Klapper, Singer (2017) y Demirgüç–Kunt, Klapper, Singer, Ansar, Hess (2018) reflejan los efectos microeconómicos y macroeconómicos de la inclusión financiera al señalar que ésta puede tener efectos muy beneficiosos para los individuos, resultado que es contundente cuando se trata del uso de cuentas bancarias.

Dentro de los impactos microeconómicos, la evidencia recogida muestra que el mayor acceso a cuentas formales les permitiría a los individuos (particularmente a los que se ubican en el 40 % más bajo de la distribución del ingreso, segmento en el que suele concentrarse la falta de bancarización) realizar transacciones cotidianas, expandir sus oportunidades de inversión, suavizar el consumo y hacer frente a shocks imprevistos de una forma más eficiente, segura y adecuada que las vías informales a las que suelen recurrir (Allen et al., 2012). Además de facilitar las operaciones financieras cotidianas, la tenencia de una cuenta bancaria se considera un instrumento importante en la lucha contra la pobreza porque permite hacer frente en mejores condiciones a los shocks negativos (pérdida de empleo, una mala cosecha, etc.), ya sea recibiendo fondos de terceros en forma ágil, como también de disponer de recursos propios al contribuir y fomentar el ahorro personal (Demirgüç–Kunt et al., 2018).

En efecto, disponer de una cuenta bancaria otorga a los individuos no solo una manera segura de acumular dinero, sino que se estima probable que aumente la tasa de ahorro debido a que constituye una suerte de autocontrol al impulso de gastar las tenencias acumuladas (Dupas, Dean, Robinson, Ubfal, 2018). La generación de ahorros para el futuro, a su vez, no solo puede utilizarse para hacer frente a imprevistos, sino también para suavizar el consumo en otras circunstancias, como el retiro de la vida laboral activa. Permite, además, planificar objetivos a largo plazo, como lo es la compra de bienes durables, la inversión en actividades productivas o en capital humano a través de la educación. Por estos motivos, la tenencia de una cuenta bancaria es el indicador más utilizado de inclusión financiera (Demirgüç–Kunt et al., 2018). Además, no es menor el hecho de contar con una cuenta bancaria para realizar pagos regulares a través de ella (servicios, impuestos, cuotas, etc.); la misma puede contribuir a crear un historial de pagos, útil a la hora de pretender acceder a un crédito formal.

Hasta hace poco tiempo atrás existía escasa evidencia empírica de los efectos macroeconómicos de la inclusión financiera, principalmente debido a la ausencia de información consistente de datos agregados de individuos y/o empresas para un conjunto amplio de países que se requerían al momento de llevar a cabo tales investigaciones. A medida que el fenómeno tomó relevancia, particularmente, con origen en investigaciones de organismos multilaterales y organizaciones internacionales, se comenzaron a desarrollar diversos trabajos que apuntan a evaluar el impacto macroeconómico de la inclusión financiera (Moya, Panadeiros y Templado, 2019).

Varios de los trabajos de los autores antes mencionados consideran que una mayor inclusión financiera sería consistente con un incremento en la tasa de crecimiento del PBI hasta alcanzar un nivel de profundidad e inclusión suficientemente altos en los que ya no habría ganancias adicionales. Paralelamente, indican que una mayor inclusión financiera impulsaría tasas de crecimiento económico más sólidas a través de un mayor blanqueo de la actividad económica, aspecto que permitiría tanto aumentar la recaudación tributaria como reducir los niveles de imposición brindando así estímulos directos para la inversión y el consumo. Además, aumentarían las posibilidades de que el propio sistema financiero tuviera mayor capacidad para otorgar créditos a partir del conocimiento histórico del perfil de pago y/o riesgo de cada agente (Demirgüç–Kunt et al., 2018).

A su vez, encontraron evidencia sobre diversos indicadores de acceso y uso tales como la disponibilidad de cajeros automáticos, el porcentaje de adultos con cuentas bancarias, el uso de cuentas para recibir transferencias del gobierno y la proporción de firmas que obtienen crédito, estarían positivamente asociados con un mayor crecimiento de los sectores que requieren financiamiento de fuentes externas. Por último, las pruebas empíricas indican que existe una correlación positiva entre la inclusión financiera y el empleo. En general, los investigadores consideran que existe un impacto causal subyacente. Los principales mecanismos que citan al respecto son: los costos de transacción generalmente más bajos, mejor distribución del capital y riesgos en toda la economía. Incluso indican que el mayor acceso a depósitos bancarios también tiene un efecto positivo en la estabilidad financiera que beneficia a la economía en su conjunto (Sahay et al., 2015).

3. La calidad en la inclusión financiera en Argentina

Uno de los hitos que marcan el interés por la inclusión financiera en el país se dio en 2017 cuando se creó el Consejo de Coordinación de la Inclusión Financiera, un órgano interministerial creado por Resolución 121/2017 del ex Ministerio de Finanzas que tenia como mandato elaborar e implementar una estrategia integral de inclusión financiera. En ese periodo, aunque sin grandes cambios en la actualidad, el contexto (bajo el cual se ponía en agenda la inclusión financiera) estaba caracterizado por bajos niveles de profundización financiera en argentina.

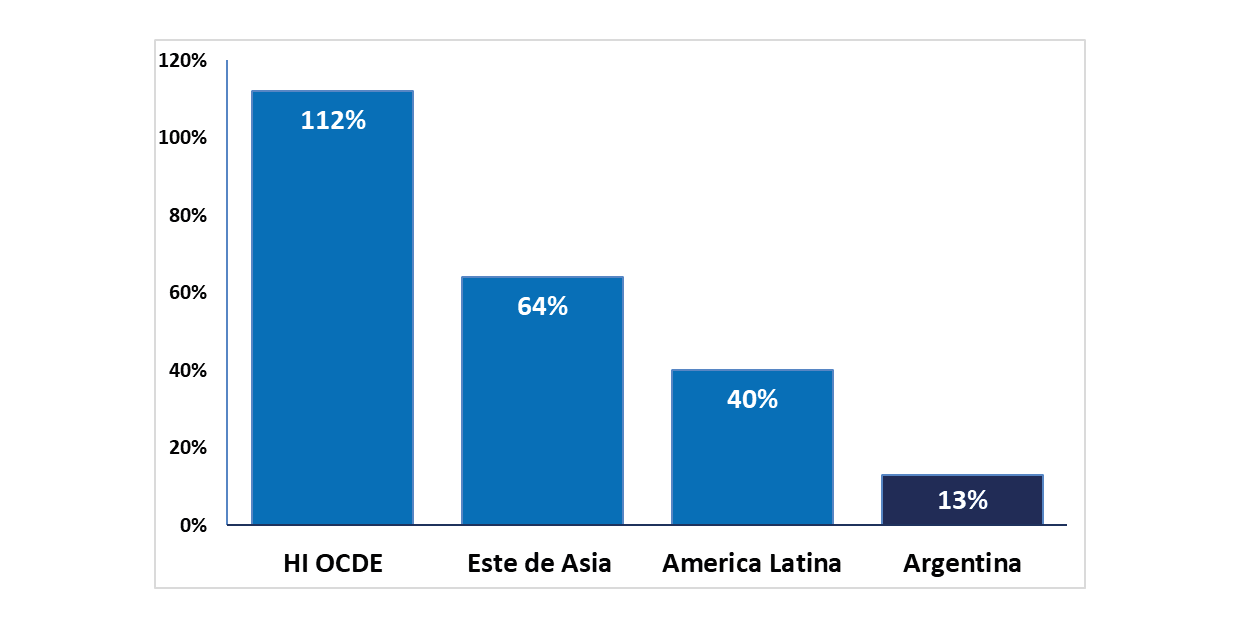

El nivel de depósitos bancarios respecto del Producto Interno Bruto (PIB) era de 16 %, sustancialmente más bajo que un promedio de 38 % de Chile, Brasil, Uruguay y Colombia; mientras, el crédito al sector privado solo representa el 13 % del PIB, mucho menor a un promedio de 40 % de los otros países citados (gráfico 1). Por su parte, los préstamos a las Micro, Pequeñas y Medianas Empresas (MiPyME) representaban solo el 3 % del PIB, siendo que representan por lo menos el 50 % del PIB y generan alrededor del 71 % del empleo total. Ello indicaría que más allá de la falta de acceso a servicios de segmentos económicos excluidos del sistema financiero, existe una amplia brecha de subatención de hogares y de empresas de todos tamaños (Programa para la implementación de la Estrategia Nacional de Inclusión Financiera de Argentina, ENIF, 2017).

Gráfico 1.

Crédito al sector privado como % del PBI

Fuente: elaboración propia según encuesta de medición de capacidades financieras, 2017, BCRA–CAF

En este contexto de planificación de dicha Estrategia Nacional Integral, en 2017, además, se realizó el relevamiento del BCRA en colaboración con el Banco de Desarrollo de América Latina y la Corporación Andina de Fomento. Trabajo denominado «Estudio de Capacidades Financieras de Argentina» cuyo objetivo central era realizar un diagnóstico que permitiera identificar los conocimientos, habilidades, actitudes y comportamientos de los individuos con relación a los temas financieros. La población encuestada fueron personas mayores a 18 años de todos los niveles socioeconómicos de 25 regiones del país, logrando representatividad nacional con un margen de error de +/- 2,8 %.

Esta valiosa herramienta se utilizó en la búsqueda de lograr un diagnóstico que le permita a Argentina el desarrollo de políticas de educación e inclusión financieras con hincapié en el tercer pilar de nuestro objeto de estudio: la calidad. La dimensión de calidad de servicios financieros, como mencionamos en la introducción del documento, atañe a la efectividad de los canales de atención y principalmente a variables educativas, como el conocimiento y comprensión de los productos junto al comportamiento financiero.

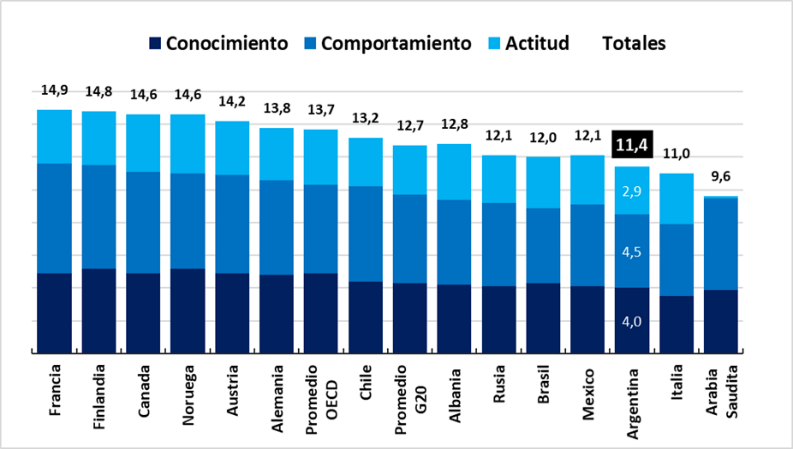

De este modo, por primera vez, Argentina contaba con resultados fehacientes que median el nivel de educación financiera en la población con información en base a conocimientos, comportamientos y actitudes financieras de los adultos mayores de 18 años. El trabajo utilizó de base la metodología desarrollada por la OCDE, la cual tiene como ventaja la posibilidad de realizar la comparación de indicadores a nivel internacional. Para tal medición del nivel de educación financiera se utilizaron principalmente cuatro índices: (i) Conocimiento Financiero: evaluaba el nivel de comprensión de conceptos financieros y de cálculos de matemática básicos, (ii) Comportamiento Financiero: referido a la tenencia y utilización de un presupuesto, hábitos relacionados con el ahorro y la forma de elección de productos financieros, (iii) Actitud Financiera: resumiendo si los entrevistados prefieren una gratificación a corto plazo o una mayor seguridad a largo plazo, or último, (iv) se elaboraba un Índice de Educación Financiera a partir de la suma aritmética de los tres índices anteriores. En este caso el puntaje varía entre 1 y 21 puntos, considerándose como puntajes altos a los mayores o iguales a 12. De acuerdo con los resultados de la Encuesta de Capacidades Financieras, Argentina poseía un bajo nivel de educación financiera tanto en términos absolutos como en la comparativa internacional. A nivel internacional, el índice de educación financiera de Argentina se media en 11,4 puntos ubicándolo en el lugar 37 de 39 economías para los que existe información comparable, por debajo del promedio de los países de la OCDE y del G20 (gráfico 2).

Gráfico 2.

Puntaje de educación financiera en Argentina

Fuente: elaboración propia según encuesta de medición de capacidades financieras, 2017, BCRA–CAF

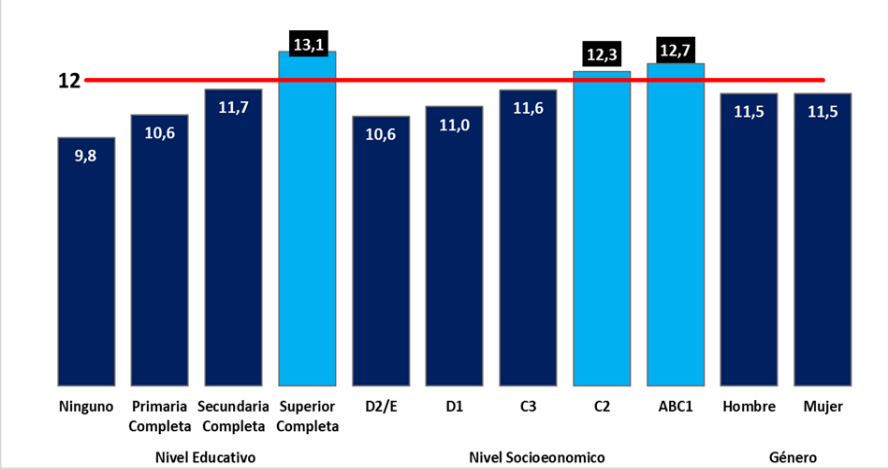

Si nos detenemos a observar al interior de la información prevista por el Índice de Educación Financiera nos encontraremos con importantes diferencias según el nivel socioeconómico y el nivel educativo. Se destaca que la población con menores niveles de educación en general registró los puntajes más bajos de 9,8 puntos, mientras que los segmentos con educación superior con 13,1 puntos y pertenecientes a los estratos socioeconómicos más altos con 12,7 puntos consiguiendo puntajes por encima del promedio nacional. Esto revela brechas significativas de conocimientos, conductas y actitudes, que pueden depender de obstáculos que afectan en mayor medida a la población que cuenta con menor educación (gráfico 3).

Gráfico 3.

Evaluación de la educación financiera en la Argentina

Fuente: elaboración propia según encuesta de medición de capacidades financieras, 2017, BCRA–CAF

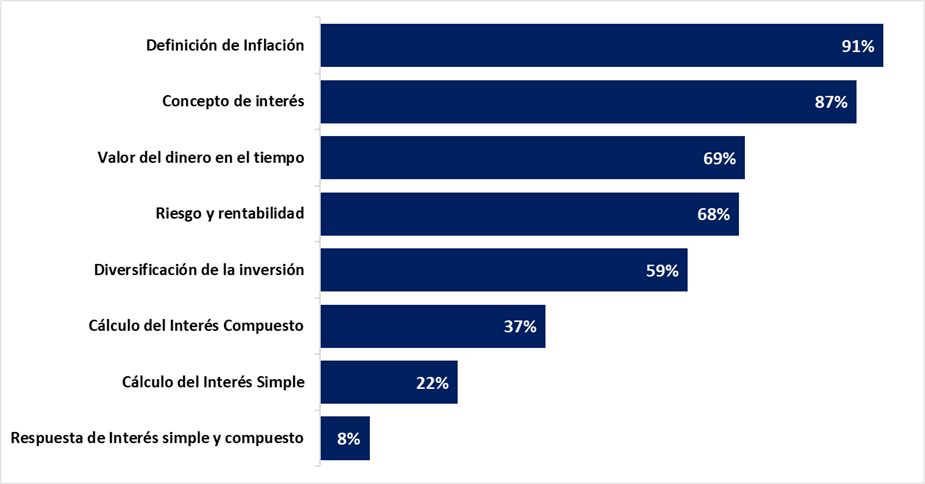

En lo que respecta al conocimiento financiero, existen conceptos en los que se evidenciaron mayores dificultades de comprensión y otros que por el contrario fueron ampliamente entendidos. Estos resultados ponen de relieve que los esfuerzos de educación financiera para adultos deberían hacer énfasis principalmente en el cálculo del interés simple y compuesto y en la importancia de la diversificación de las inversiones. Por su parte, la definición de la inflación y el concepto de interés son temas que han alcanzado amplios niveles de respuestas correctas. Por ejemplo, a nivel general el 91 % de los encuestados comprendía el concepto de inflación, dejando a Argentina como el tercer país a nivel global en comprensión de la inflación. Sin embargo, solo el 22 % de los encuestados pudo responder correctamente la pregunta sobre el cálculo práctico del interés simple, mientras que la pregunta que indaga sobre el cálculo del interés compuesto fue contestada correctamente por el 37 % de los encuestados (gráfico 4).

Gráfico 4.

Conocimiento financiero en Argentina

Fuente: elaboración propia según encuesta de medición de capacidades financieras, 2017, BCRA–CAF

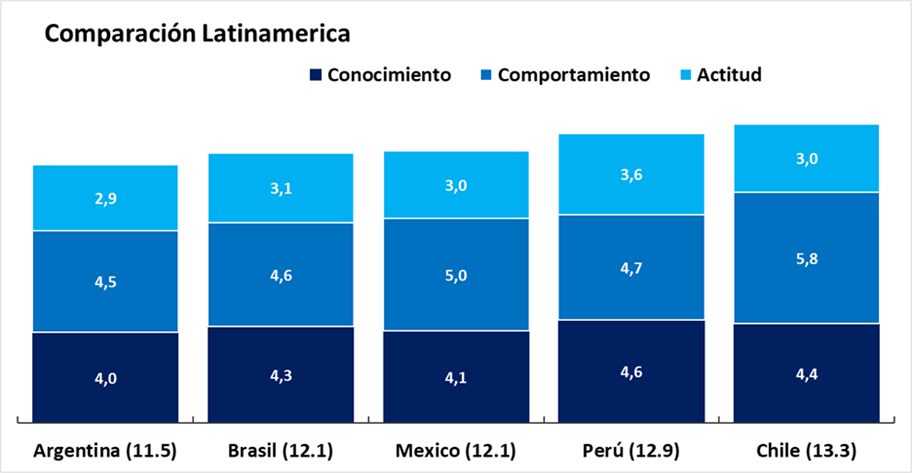

Por último, el gráfico 5 presenta una comparación de los resultados de Argentina contrastados con algunos países latinoamericanos (Brasil, Méjico, Perú y Chile).

Gráfico 5.

Capacidades financieras en países de América Latina

Fuente: elaboración propia según encuesta de medición de capacidades financieras, 2017, BCRA–CAF

El puntaje promedio de comportamiento financiero (4,5) tampoco supera al nivel de referencia internacional (6,0). La comparación a nivel regional, una vez realizadas las correcciones metodológicas para que los índices sean comparables, no exhiben buenos resultados. El índice agregado de educación financiera de Argentina (11.5) lo ubica en la quinta (última posición) entre algunos de los países latinoamericanos ubicándose en el último lugar en comportamiento y penúltimo en conocimiento, y es además el más bajo en actitud financiera.

Conclusiones y reflexiones finales

El interés en la inclusión financiera a nivel mundial ha aumentado muy rápidamente en las últimas dos décadas y principalmente en el último decenio en nuestro país. Tanto los formuladores de políticas como los investigadores han buscado explorar los posibles beneficios económicos de ampliar el alcance de los servicios financieros entre la población. Este documento analizó algunos de los principales hallazgos hasta el momento de la literatura con base en las dimensiones clave de la inclusión financiera: el grado de acceso, uso y calidad sobre el bienestar de las personas, haciendo foco en el tercer pilar mostrando en este caso el estado de situación en Argentina.

El documento desarrolló en primera instancia un repaso de cómo la literatura a lo largo de la historia ha intentado responder a las vinculaciones existentes entre el desarrollo del sistema financiero y el crecimiento de la actividad económica. Exploró una parte de los trabajos teóricos como empíricos, tanto en sus aspectos microeconómicos como macroeconómicos, llegando a enumerar una gran cantidad de evidencia existente que concluye que el desarrollo financiero en general, y la inclusión financiera en particular, trae aparejado importantes beneficios para los hogares, las empresas y la macroeconomía en general.

Se enfocó a la inclusión financiera como una dimensión más del desarrollo financiero, y se demostró que contribuye a la economía a través de las funciones esenciales que realiza la actividad financiera. Los canales por los cuales influyen son múltiples: a través de la movilización de los ahorros, suministrando fondos para crear nuevas oportunidades de negocios, ofreciendo productos financieros, reduciendo riesgos y costos de transacciones, por intermedio del incremento de la productividad marginal del capital y la asignación eficiente de recursos, entre otros.

En particular, desarrollamos la dimensión de calidad de la inclusión financiera en nuestro país, principalmente centrándonos en el estado de la educación financiera en relación con el único estudio existente a la fecha con representatividad a nivel nacional. De acuerdo con los resultados exhibidos, Argentina posee un bajo nivel de educación financiera tanto en términos absolutos como en la comparativa internacional. A nivel internacional, el índice de educación financiera la ubica en el lugar 37 de 39 economías analizadas, mientras que en la comparación a nivel regional se ubica en la quinta (última posición) entre los países latinoamericanos con información disponible en los principales indicadores: comportamiento y actitud financiera.

Si bien el país tuvo avances en materia de acceso y uso de los servicios financieros, los resultados descriptos en materia de calidad de la inclusión financiera no fueron alentadores. Argentina ha intentado promoverla desde 2017 en múltiples debates y asumiendo compromisos de colaboración internacional, pero concentrándose principalmente en los dos primeros pilares: acceso y uso. Algunos de los avances en la inclusión financiera dirigida a la población es un esfuerzo que se logra al integrar diferentes componentes y entre ellos la educación financiera es fundamental.

El ampliar el acceso a productos y servicios financieros no garantizará su uso si estos no están diseñados para adaptarse o responder a las necesidades y características del usuario, y más aún si este no entiende su valor, ni sabe cómo utilizarlos o cómo manejarlos para maximizar los beneficios. La adopción de una oferta de productos, así sean abundantes, sofisticados y adaptados, depende en cierta medida de la educación financiera que posee el cliente para comprender y hacer uso de los productos y servicios. Es crucial en esta instancia la cooperación entre estamentos gubernamentales, instituciones financieras, reguladores, y demás miembros de la industria, para lograr avances en este tercer pilar de la inclusión financiera en Argentina.

Referencias bibliográficas

Allen, F., Kunt, A., Klapper, L. y Martinez Peria, M. (2012). The Foundations of Financial Inclusion Understanding Ownership and Use of Formal Accounts. The World Bank: Policy Research Working Paper 6290.

Alianza para la Inclusión Financiera, AFI, (2011). https://www.afi-global.org/

Banco Central de la República Argentina (2022). Informe de Inclusión Financiera. Ciudad Autónoma de Buenos Aires, ISSN 2683–9210, edición electrónica.

Banco de Desarrollo de América Latina, Corporación Andina de Fomento CAF, (2013). https://www.caf.com/

Beck, T., Demirgiiu–Kunt, A. y Maksimovic, V. (2003). Bank Competition, Financing Obstacles, and Access to Credit. The World Bank Development Research Group, Policy Research Working Paper 2996.

BID (2017). Diagnóstico y Lineamientos para la Estrategia de Inclusión Financiera en Argentina. Programa de Apoyo para el desarrollo de Estrategias Integrales de Inclusión Financiera RG–T2305, Primer Borrador para el Gobierno.

Buchieri, F. (2008). Desarrollo del sistema financiero y crecimiento económico. Teoría y evidencia empírica hasta la presente crisis financiera internacional. Revista de Ciencias Económicas 1 (14), 11–39.

CAF–BCRA (2018). Encuesta de medición de capacidades financieras en Argentina: 2017. Banco Central de la República Argentina.

Corporación Andina de Fomento, CAF - Banco Central de la República Argentina, BCRA. (2018). “Encuesta de medición de capacidades financieras en Argentina: 2017”. Buenos Aires.

Cull, R., Tilman, E., & Holle, N. (2014). La inclusión financiera y el desarrollo: Pruebas recientes de su impacto. Enfoques N º 92.

De Gregorio, J., & Guidotti, P. E. (1995). “Financial development and economic growth”. World development, 23(3), 433-448.

Demirgüç–Kunt, A., Beck, T. y Honohan, P. (2008). Finance for all? policies and pitfalls in expanding access, A World Bank Policy Research Report.

Demirgüç–Kunt, A., Klapper, L., Singer, D., Ansar, S. y Hess, J. (2018). The Global Findex Database. Measuring Financial Inclusion and the Fintech Revolution. Overview. The WorldBank Group.

Demirgüç–Kunt, A., Klapper, L., y Singer, D. (2017). Financial Inclusion and Inclusive Growth: A Review of Recent Empirical Evidence. The World Bank Group Policy Research Working Paper 8040.

Dupas, P., Karlan, D., Robinson, J. y Ubfal, D. (2018). Banking the Unbanked? Evidence from three countries, American Economic Journal: Applied Economics, 10 (2), pp. 257–97.

ENIF (2019). Estrategia Nacional de Inclusión Financiera ENIF. Ministerio de Hacienda.

Goldsmith, R.N. (1969). Estructura y Desarrollo Financiero. Prensa de la Universidad de Yale, New Haven.

Levine, R. (2004). Finance and Growth: Theory and Evidence. Cambridge: NBER Working Paper 10766.

Lucas, R. (1988): “On the Mechanics of Development Planning, Journal of Monetary Economics (2019)., 22(1): 3-42.

McKinnon, R. (1973): “Money and capital m economic development”. Brookings Institution, Washington D. C.

Moya, R., Panadeiros, M., & Templado, I. (2019). Inclusión Financiera en la Argentina: Diagnóstico y propuestas de política.

Organización para la Cooperación y el Desarrollo Económicos, OCDE, (2020) https://www.oecd.org/

Programa para el desarrollo de Estrategias Integrales de Inclusión Financiera de Argentina, ENIF, (2017). RG-T2305, Primer Borrador para el Gobierno.

Popov, A. (2018): “Evidence on finance and economic growth", ECB, Working Paper, No. 2115, ISBN 978-92-899-3031-4, European Central Bank (ECB), Frankfurt.

Robinson, J. (1952). “The Generalization of the General Theory, en J. Robinson, The Rate of Interest and other Essays”. Londres, Macmillan: 67-142.

Sahay, R., Čihák, M., N’Diaye, P., Barajas, A., Mitra, S., Kyobe, A., Nian Mooi, Y. y Reza Yousefi, S. (2015). Financial Inclusion: Can It Meet Multiple Macroeconomic Goals?, IMF SDN 15/17.

Shaw, E.S. (1973), “Financial Deepening in Economic Development”. Oxford University Press, New York.

Schumpeter, J. (1912). The Theory of Economics Development. Harvard University Press.

Trivelli Ávila, C., & Caballero Calle, E. (2018). ¿Cerrando brechas?: Las estrategias nacionales de inclusión financiera en América Latina y el Caribe. IEP. Documento de Trabajo 245. Estudios sobre Desarrollo 23.